Der gælder et nettoprincip – beregning af nedslag i dansk skat for betalt skat i udlandet

Stigende globalisering har vi snart sagt og skrevet i mange år, men det gælder heldigvis fortsat. Mange danske virksomheder bevæger sig længere og længere ud i verden i jagten på nye kunder, markeder, leverandører mv. Konsekvensen af den øgede samhandel og investeringer over landegrænserne kan være, at den danske virksomhed får indkomst fra udlandet, som skal selvangives i Danmark. Hvis der tillige skal betales skat i udlandet af indkomsten, bliver der alt andet lige tale om dobbeltbeskatning. Som oftest kan dobbeltbeskatning undgås, idet den beregnede danske skat af den udenlandske indkomst nedsættes med betalt skat i udlandet. Sådan er det desværre ikke altid, da der i dansk skatteret gælder et nettoprincip for udenlandsk lempelsesberettiget indkomst.

Globalindkomst og lempelse for udenlandsk skat

Hovedreglen er, at danske selskaber og personer, der er bosat i Danmark, skal beskattes af al indkomst, uanset hvorfra i verdenen den hidrører – den såkaldte globalindkomst. For at imødegå dobbeltbeskatning af udenlandsk indkomst findes der nogle regler, hvorefter den danske skat kan nedsættes med betalt skat i udlandet.

Globalindkomst

Personer og selskaber, der er fuldt skattepligtige til Danmark, skal normalt betale dansk skat af deres globalindkomst. Den skattepligtige indkomst omfatter derfor også indkomst fra udlandet. Der gælder dog en meget væsentlig undtagelse for selskaber, idet selskaber som altovervejende hovedregel ikke skal betale dansk skat af indkomst fra en udenlandsk fast ejendom eller et udenlandsk fast driftssted. Det er ikke blot indtægter, men også udgifter, kapitalgevinster og -tab fra udenlandske ejendomme og faste driftssteder, der holdes uden for opgørelsen af selskabets skattepligtige indkomst i Danmark.

Lempelse for udenlandsk skat

Nedsættelse af den danske skat med betalt skat i udlandet sker normalt efter det såkaldte creditprincip, som gælder efter såvel en intern dansk skatteregel som de dobbeltbeskatningsoverenskomster, Danmark har indgået med mere end 100 lande.

For lønindkomst gælder dog en intern dansk særregel, hvorefter den danske skat kan blive nedsat uanset størrelsen af skattebetalingen i udlandet – eksemptionprincippet. Eksemptionprincippet betyder, at der reelt ikke betales dansk skat af lønindkomsten, idet nedsættelsen udgør den del af den beregnede danske skat, der forholdsmæssigt falder på den i udlandet indtjente løn. Dog skal der betales 50 % af den beregnede danske skat, hvis Danmark har en dobbeltbeskatningsoverenskomst med arbejdslandet, og overenskomsten ikke tillader beskatning i arbejdslandet. En række betingelser skal være opfyldt, for at denne særregel kan anvendes.

Creditlempelse

I den danske skattelovgivning er der en intern lempelsesregel, der betyder, at den beregnede danske skat af globalindkomsten nedsættes med betalt skat i udlandet, dog højst med et beløb svarende til den del af den danske skat, der forholdsmæssigt falder på den udenlandske indkomst – creditprincippet. Nedsættelse af den danske skat kan også følge af en dobbeltbeskatningsoverenskomst, nemlig når overenskomsten mellem Danmark og det pågældende land tillader, at indkomsten også beskattes i oprindelseslandet (kildelandet). Lempelsesprincippet i dobbeltbeskatningsoverenskomsterne er normalt creditprincippet.

Creditprincippet har den konsekvens, at:

- En udenlandsk betalt skat af indkomst, der er skattefri efter danske regler, ikke nedsætter den i øvrigt beregnede danske skat af anden indkomst.

- Der som udgangspunkt ikke kan opnås lempelse for udenlandsk skat, hvis den danske globalindkomst er negativ. Der findes dog en særregel, hvorefter det kan være muligt at bortse fra underskud og ”kunstigt” skabe sig en positiv indkomst for derved at opnå lempelse for udenlandsk betalt skat.

Der gives ikke nedslag i den danske skat for betalt udenlandsk skat, når udlandet har opkrævet en skat eller en større skat end den, der følger af en dobbeltbeskatningsoverenskomst mellem Danmark og kildelandet. Har kildelandet f.eks. opkrævet skat af en royaltybetaling til et dansk selskab, og det følger af dobbeltbeskatningsoverenskomsten, at der ikke er tillagt kildelandet en beskatningsret, skal en sådan indeholdt kildeskat mv. tilbagesøges i udlandet, idet der ikke kan ske nedsættelse af den danske skat med en sådan uberettiget opkrævet skat. Har kildelandet indeholdt en kildeskat på 15 %, og det følger af dobbeltbeskatningsoverenskomsten, at kildelandsbeskatningen kun må udgøre 5 %, kan den danske skat maksimalt nedsættes med de 5 %, og de overskydende 10 % kan tilbagesøges i kildelandet.

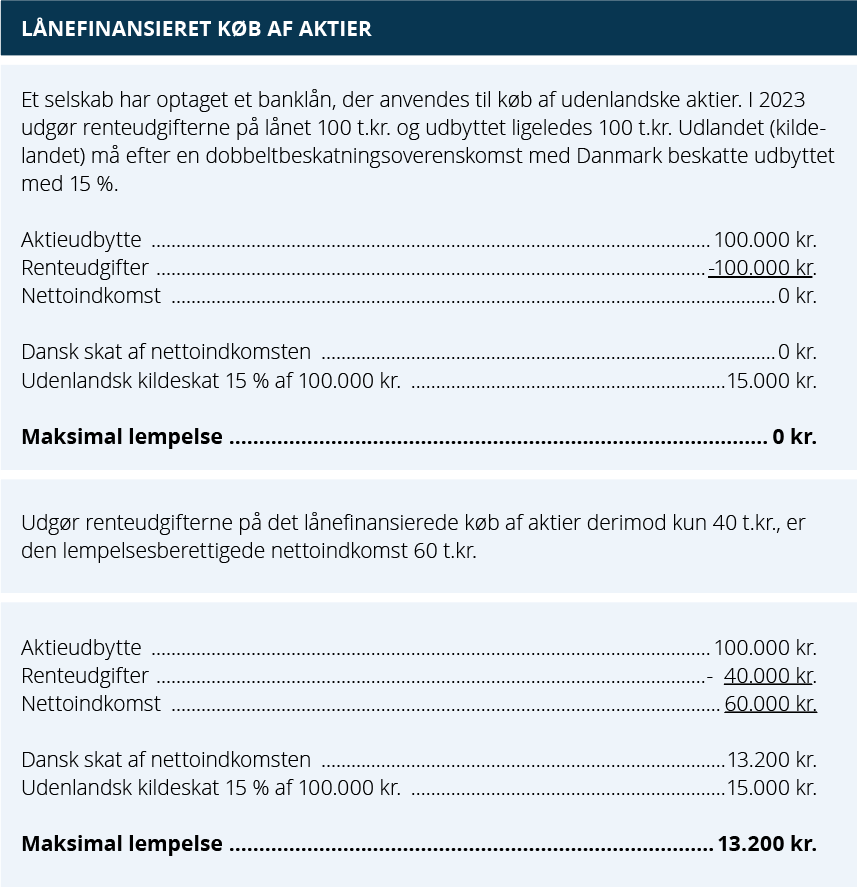

Creditprincippet betyder umiddelbart, at hvis f.eks. et selskab har en positiv skattepligtig indkomst af minimum samme størrelse som den udenlandske indkomst, hvoraf der er betalt maksimalt 22 % i udenlandsk skat, vil den beregnede danske selskabsskat blive nedsat med den i udlandet betalte skat. Men sådan er det desværre ikke altid, idet den udenlandske lempelsesberettigede indkomst skal opgøres efter et såkaldt nettoprincip. Som oftest opstår problematikken, når der er tale om udbytte, renter og royalty, idet den skat, som udlandet må opkræve efter en dobbeltbeskatningsindkomst, beregnes af bruttoindkomsten.

Nettoprincip for lempelsesberettiget indkomst

Når der ved en dansk skatteberegning skal gives nedslag for betalt udenlandsk skat, skal den udenlandske lempelsesberettigede indkomst opgøres efter et nettoprincip. Nettoprincippet gælder for alle arter af udenlandsk indkomst, herunder rente-, udbytte- og royaltyindtægter, ligesom det gælder for såvel personer som selskaber.

Når den udenlandske indkomst nedsættes med fradragsberettigede udgifter, bliver nedsættelsen af den danske skat ofte mindre, og konsekvensen kan være, at man ikke får fuld credit – nedslag i den danske skat – for den i udlandet betalte skat.

Nettoprincippet indebærer, at den udenlandske indkomst skal reduceres med:

- De fradragsberettigede udgifter, der direkte vedrører erhvervelsen af den udenlandske indkomst

- En forholdsmæssig andel af andre fradragsberettigede udgifter, som ikke direkte kan henføres til den danske eller udenlandske indkomst.

Direkte henførbare udgifter

Den udenlandske bruttoindkomst skal nedsættes med de udgifter, der anses at vedrøre denne indkomst. En udgift vedrører en udenlandsk indtægt, hvis der består en klar sammenhæng mellem udgiften og den udenlandske indtægt.

Der gælder tvungen periodisering af såvel renteindtægter som renteudgifter, således at nettoprincippet ikke kan omgås ad denne vej.

Ikke direkte henførbare udgifter

Udgifter, der ikke kan henføres til enten den danske eller den udenlandske indkomst, skal fordeles efter forholdet mellem den danske og udenlandske bruttoindkomst. I denne forholdsmæssige fordeling indgår ikke skattefri indkomster.

Landsretsdom om fordeling af ikke direkte henførbare udgifter

Vestre Landsret har afsagt en dom om nettoprincippet. Sagen omhandlede et dansk moderselskab, der havde store indtægter i form af renter og royalties fra udlandet. Selskabet havde i Danmark selvangivet lempelse for udenlandske kildeskatter med i alt 214 mio. kr. SKAT havde kun godkendt lempelse med 147 mio. kr., idet SKAT ikke var enig i de principper, som selskabet havde anvendt ved opgørelse af nettoindkomsten.

Uenigheden mellem selskabet og SKAT angik fordelingen af administrationsomkostninger på 1 mia. kr. og andre fradragsberettigede omkostninger på 400 mio. kr., som i sagen benævnes aktionæromkostninger.

I dommen anfører landsretten indledningsvis, at udgifter, der ikke kan henføres til enten den danske eller den udenlandske indkomst, skal fordeles efter forholdet mellem den danske og den udenlandske bruttoindkomst. Efter lovbestemmelsens ordlyd og forarbejderne til loven finder landsretten, at der for hver udgift må foretages en konkret vurdering af, om udgiften kan anses for at vedrøre den danske eller den udenlandske indkomst. Er der ikke foretaget en sådan konkret vurdering, eller falder vurderingen ud til, at udgiften ikke kan anses for alene at vedrøre enten den danske eller den udenlandske indkomst, skal udgiften fordeles efter forholdet mellem den danske og udenlandske bruttoindkomst. Dette

gælder, uanset om der tillige måtte være foretaget en indirekte fordeling i medfør af ligningslovens § 2 om kontrollerede transaktioner.

Administrationsomkostningerne havde selskabet henført til andre indkomster end de udenlandske indtægter på grund af transfer pricing-reglerne, og selskabet havde således ikke foretaget en konkret vurdering af, om de enkelte udgifter kunne anses for at vedrøre den danske eller den udenlandske indkomst. Omkostningerne skulle derfor fordeles efter forholdet mellem den danske og den udenlandske bruttoindkomst.

Aktionæromkostningerne omfattede blandt andet omkostninger relateret til udarbejdelse og koordinering af koncernens strategiske processer og politikker samt politikker og strategi vedrørende immaterielle rettigheder ejet af det danske selskab. Landsretten fandt ikke, at disse omkostninger kunne anses for alene at vedrøre andre indkomster end de udenlandske. Disse omkostninger skulle således også fordeles efter forholdet mellem den danske og den udenlandske bruttoindkomst.

Vestre Landsrets dom betød derfor, at selskabet kun var berettiget til nedsættelse af den danske skat med 147 mio. kr., og ikke som selvangivet 214 mio. kr. De yderligere 67 mio. kr., som var betalt i skat i udlandet, blev derfor en ekstra omkostning for selskabet.

Landsretsdommen blev ikke indbragt for Højesteret, og der er ikke siden afsagt andre landsretseller højesteretsdomme om forholdsmæssig fordeling af udgifter ved opgørelsen af den lempelsesberettigede indkomst.

En konkret vurdering er vigtig

Den ovenfor omtalte dom fra Vestre Landsret er blevet kommenteret i flere tidsskrifter. Af kommentarerne fremgår bl.a.:

- De udenlandske royaltyindtægter blev reduceret med omkostninger, der ret beset intet havde med royaltyindtægterne at gøre

- Skatteministeriet opfordres til at ændre lovbestemmelsen om nettoprincippet, således at de almindeligt anerkendte transfer pricing-principper kan anvendes ved opgørelsen af den lempelsesberettigede indkomst.

Lovbestemmelsen er ikke blevet ændret. Derfor er der kun en ting at gøre, nemlig ”foretag en konkret vurdering” af samtlige udgiftsposter.

Som landsrettens præmisser er formuleret, ender enhver udgift, hvor indkomstmodtageren ikke har foretaget en konkret vurdering, eller hvor vurderingen falder ud til, at udgiften ikke kan anses for alene at vedrøre den danske eller udenlandske indkomst i den forholdsmæssige fordeling mellem den danske og den udenlandske indkomst. Dette kan få alvorlige økonomiske konsekvenser, at en udenlandsk indkomst helt eller delvist bliver dobbeltbeskattet.